1. 相続税申告の実態

今回は、昨年末、国税庁より公表されたデータを基に現在の相続税申告状況と税務調査の実態についてお話しします。

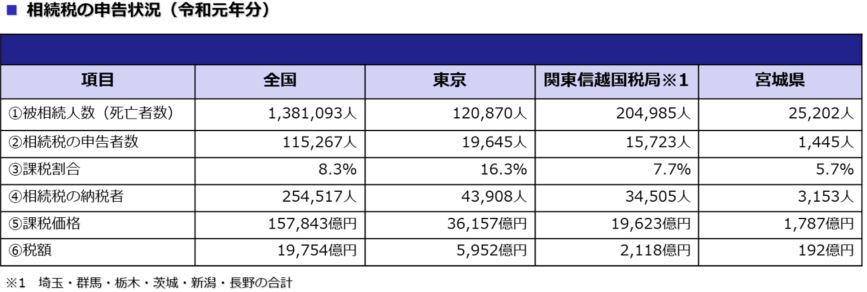

国税庁公表の『令和元年分の相続税の申告事績の概要』を基に、全国と一部地域ごとにまとめたものが、下記【表1】となります。

【表1】

※国税庁公表「令和元年分相続税の申告事績の概要」を一部加工

『令和元年分の相続税の申告事績の概要』によると、全国で令和元年中に亡くなられた方(被相続人数)は約138万人、このうち相続税の対象となった被相続人数は約11万5千人で、課税割合は約8.3%となっています。

一方で、東京の課税割合は約16.3%と全国平均の2倍程となっています。

これはご存知の通り、東京の地価が他県に比べ非常に高いため、持ち家と預金数千万円あれば、すぐに基礎控除を超えてしまう事が要因と考えられます。

東京では、なんと亡くなった方の約6人に1人が相続税の申告をしている形となっています。

また、福岡と広島を比較した時に申告件数は広島の方が500件程少ないものの課税割合は2.5%広島の方が高くなっている事から、人口に占める資産家の割合が高いことが考えられます。

今回は割愛を致しますが、地域によって相続財産の内訳なども違い、地域ごとの特色がみられる点は非常に興味深いものとなります。

2. 税務調査の実態

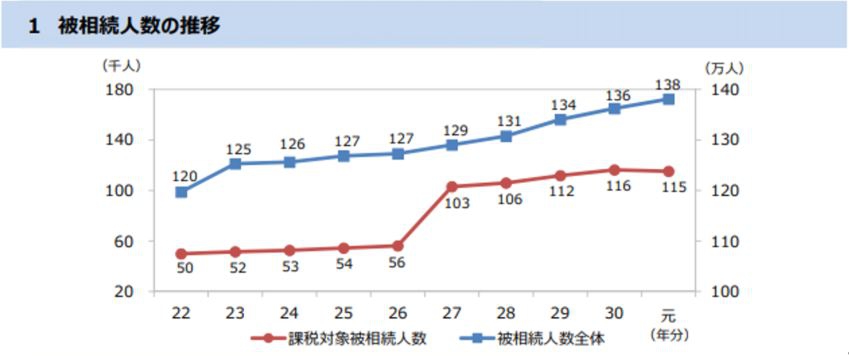

続いて、過年度の相続税申告事績を基に比べて見てみます。

下記【図1】にあるように、平成27年1月の相続税の改正により、基礎控除が4割減された事に伴い、相続税の対象となる被相続人の数は、56,239人(平成26年度)から115,267人(令和元年度)と約2倍に増加しました。

【図1】

※国税庁公表「相続税の申告事績について」引用

申告件数は平成26年度と比べ、約2倍に増加しましたが、下記【表2】のとおり、税務調査件数は12,406件(平成26年度)から12,463件(平成30年度)と、ほとんど変わっていません。

また、令和元年度はコロナの影響で調査件数自体は例年より2,000件弱減少していますが、申告件数の約10%(10,635件/115,267件 ※申告した人の10人に1人)となっており、平成26年度の調査割合約22%(12,406件/56,239件 ※申告した人の5人に1人)と比べて、税務調査が行われる確率は半分以下に減少しています。

【表2】

※国税庁公表『令和元年事務年度における相続税の調査等の状況』を一部加工

注1) 非違割合とは : 税務調査を行った件数のうち申告漏れを指摘された割合

なぜ申告件数が増えたのにも関わらず、調査件数が増えていないのか、これは税務職員の数が変わっていないことが要因と考えられます。

税務署も調査をできる人員が増えてないので、申告件数が増えても調査件数が限られてしまうのです。

しかし、非違割合は微増傾向にあり、この事から調査対象の選定が行われている事が考えられます。

また、非違割合も平成30年度、令和元年度ともに、約85%と高くなっており、相続税の税務調査については調査が入るとほぼ確実に追徴が課されると考えてよいでしょう。

3.書面添付制度の活用

税務署の調査対象の選定にあたって、『書面添付制度』が活用されています。

書面添付制度とは、税理士法第33条の2に規定されている制度であり、申告作業をした税理士が、どういった作業を行い、どのような資料を見て、どう考え、どのように申告書を作成したかという情報を記載した資料を申告書に添付するものになります。

税務署はこの書面添付の内容を見て、「この申告書はきちんと精査されていて問題はなさそうだ」とか「この部分の説明を聞きたい」というように、調査先選定の参考情報として利用します。

つまり、この書面添付制度を活用する事で、税務調査の確率を下げることができるのです。

また、書面添付制度適用した場合、税務調査の前に意見聴取(税理士から意見を述べる)の機会が与えられます。この意見聴取の段階で疑問点が解消されれば、税務調査が省略されるケースが多いのです。

仮に意見聴取の段階で誤りや申告漏れ財産が見つかった場合、通常の税務調査で指摘された場合に生じるペナルティ(加算税)がかからないというメリットもあります。

但し、この制度は、資料の作成に事務的な負担がかかったり、万が一虚偽の記載があった場合には、重い処罰を受けることとなるため、導入している税理士事務所はごく少数で僅か21.5%(令和元年事務年度国税庁実績評価書より)しかない状態になっています。

4.まとめ

今回は、国税庁公表のデータを基に『相続税申告・税務調査の実態』についてお話しさせていただきました。

ご参考にしていただけますと幸いです。